La méthode des multiples de valorisation est usuellement pratiquée chez les acteurs du Capital Investissement et des Corporate. Sous une apparente simplicité, cette méthode revêt de nombreux pièges, notamment en raison de la fiscalité sur les bénéfices…

Considérez la distorsion fiscale entre les sociétés de l’échantillon

A l’heure de la mondialisation, l’environnement économique et les spécificités locales de l’espace européen tendent à se réduire. Pourtant, la fiscalité, en particulier celle liée à l’imposition sur les bénéfices présentent de nombreuses distorsions (taux d’IS, crédit d’impôt recherche…). Il convient de souligner que la France à l’un des taux d’IS les plus élevés des pays de l’OCDE.

Il est assez courant de considérer des sociétés européennes dans son échantillon de sociétés comparables (sociétés cotées ou transactions comparables). Si leur nombre devient significatif, il convient d’être vigilant au taux d’imposition des pays concernés. En effet, pour les multiples d’exploitation (CA, Ebitda ou Ebit ou équivalents) des taux d’imposition sensiblement plus faibles (ex : Royaume-Uni à 23%) conduiraient, implicitement, à considérer un niveau de multiple plus élevé qu’il ne devrait l’être si les sociétés étaient localisées en France.

Ainsi, toutes choses étant égale par ailleurs, il ne serait pas cohérent de considérer le même niveau de valorisation entre la cible française et les sociétés de l’échantillon dont l’imposition sur les bénéfices serait sensiblement plus faible. A défaut, cela reviendrait à faire abstraction de la sortie de cash au profit de l’état, qui réduit pourtant le « cashflow » disponible pour rembourser la dette ou l’actionnaire.

Il convient donc d’être particulièrement vigilant sur le choix des sociétés comparables dans la mise en œuvre d’une méthode analogique en évitant, autant que faire se peut, un échantillon de sociétés dont les taux d’IS seraient sensiblement différents de la société à évaluer.

L’inflation fiscale observée en France ne doit pas être négligée.

Le gouvernement français avait prévu de taxer l’excédent brut/net d’exploitation (EBE/ENE) pour les entreprises dont le chiffre d’affaires (CA) excède 50 M€. Finalement, c’est une surtaxe d’impôt « temporaire » de 10,7% (au lieu de 5% précédemment) qui va être appliquée en 2013 pour les entités dont le CA excède 250 M€, rehaussant le taux d’IS à près de 37% pour ces sociétés.

La taxe sur l’EBE aurait probablement eu un impact sur l’agrégat de l’Ebitda, conduisant ainsi à minorer la valeur d’entreprise obtenue à partir de la méthode des multiples.

A contrario, un supplément d’IS n’est pas de nature à impacter la valeur d’entreprise obtenue sur la base d’un multiple d’exploitation puisqu’il affecte uniquement le résultat net. Dans cette situation, la prise en compte de multiples de valorisation de sociétés comparables établis sur la base de comptes annuels historiques devra être considérée avec prudence. En effet, l’importance relative de la charge d’IS sur les périodes examinées pourrait être sensiblement différente de celle de la dernière information financière de la société à évaluer.

La surtaxe additionnelle étant, en principe, temporaire (en principe 2 ans), son impact sur la valeur apparaît relativement simple à mesure en considérant son impact direct sur le «cash flow» de la société par rapport à une situation « normale ».

Illustration et alternatives possibles

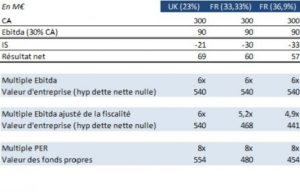

Le tableau ci-dessous présente un exemple volontairement simplifié afin d’illustrer notre propos (absence de dette nette, taux de marge similaire, pas d’incidence de change, absence d’amortissements…).

Nous considérons que seule l’imposition sur les bénéfices fluctuent (ici nous retenons l’hypothèse que la surtaxe serait durable). Ainsi, à situation comparable, une méthode de valorisation fondée sur un multiple d’exploitation n’est pas influencée par une différence de fiscalité sur les bénéfices dans le temps ou selon le lieu d’imposition. Pourtant, ces différences d’imposition conduisent, dans notre exemple, à faire varier le résultat net de -13% à -18%. Une approche alternative de valorisation fondée sur un multiple de PER conduirait à faire varier la valorisation dans la même proportion. En considérant une variation équivalente sur les multiples d’Ebitda, ceux-ci seraient alors de de 5,2x (FR 33,33 %) et 4,9x (FR 36,9%,) contre 6x dans l’hypothèse de base (UK 23%).

Dans de nombreuses situations, la fiscalité sur les bénéfices est sans incidence majeure dans la mise en œuvre de la méthode des multiples. Toutefois, son incidence peut ne pas être négligeable dans certains cas. Dans cette situation, les principales recommandations seraient les suivantes :

- Etre particulièrement attentif sur la fiscalité des bénéfices des sociétés de l’échantillon et les divergences éventuelles avec la société à évaluer.

- Si possible, ajuster le multiple d’exploitation proportionnellement selon la différence d’imposition sur les bénéfices entre les sociétés concernées.

- Une approche multicritère est généralement pertinente, notamment en mettant en œuvre une méthode fondée sur les flux futurs de trésorerie (type « DCF »), car cette dernière permet de modéliser directement toutes les conséquences fiscales du plan d’affaires considéré par l’investisseur.

- L’utilisation d’un multiple PER par exemple peut également s’avérer utile afin d’appréhender l’incidence d’une différence de fiscalité sur les bénéfices ; sous réserve toutefois que les sociétés de l’échantillon présentent une structure d’endettement comparable.

Dans tous les cas, le prix d’une transaction est sensiblement influencé par d’autres facteurs de négociation. Toutefois, il apparaît fondamental de bien connaître le prix payé en comparaison des fondamentaux de la société afin de pas payer « trop » cher une cible fondé sur la base d’un multiple erroné. Ainsi, il ne doit pas être fait abstraction des spécificités fiscales des sociétés de l’échantillon et de la société évaluée. __ Article publié sur Corporate Finance News (http://www.cfnews.net), écrit par Philippe CAMPOS__